Simples Nacional: A Escolha Ideal para Pequenas Empresas

O Simples Nacional é um regime tributário simplificado destinado a micro (ME) e pequenas empresas (EPP). O artigo aborda quem pode optar por este regime, os benefícios de sua adesão e os passos para calcular e pagar os impostos.

O Simples Nacional é um regime tributário simplificado ideal para micro e pequenas empresas.

Uma empresa de pequeno porte é aquela que possui receita bruta anual superior a R$ 360.000,00 e inferior a R$ 4.800.000,00, diferenciando-se da microempresa, que tem receita bruta anual de até R$ 360.000,00.

Neste artigo, você vai descobrir quem pode optar pelo regime, os benefícios de aderir e as etapas para o cálculo e pagamento dos impostos.

Pontos Principais

- O Simples Nacional é um regime tributário simplificado destinado a micro e pequenas empresas no Brasil, unificando a arrecadação de oito tributos diferentes em uma única guia chamada DAS (Documento de Arrecadação do Simples Nacional).

- Para aderir ao Simples Nacional, as empresas devem cumprir o limite de faturamento anual de R$ 4,8 milhões e formalizar a opção pelo regime usando o sistema eletrônico disponibilizado pela Receita Federal.

- Embora o Simples Nacional ofereça vantagens como uma gestão fiscal simplificada e uma menor carga tributária, ele também apresenta desvantagens, tais como a tributação baseada no faturamento e a ausência de benefícios relacionados aos créditos cumulativos de IPI, ICMS, PIS e COFINS.

Simples Nacional: A Escolha Ideal para Empresas de Pequeno Porte

O Simples Nacional é um regime tributário simplificado que visa facilitar a vida de micro e pequenas empresas no Brasil, unificando a arrecadação de oito impostos diferentes em uma única guia, conhecida como DAS (Documento de Arrecadação do Simples Nacional).

Este regime é aplicável a Microempresas (ME) e Empresas de Pequeno Porte (EPP) que atendam aos requisitos legais.

Administrado por um Comitê Gestor composto por representantes da Receita Federal, dos Estados, do Distrito Federal e dos Municípios, o Simples Nacional abrange os seguintes tributos:

Introdução

O Simples Nacional é um regime de tributação simplificado para micro e pequenas empresas, criado para reduzir a carga burocrática e facilitar o recolhimento de impostos. Previsto na Lei complementar 123 2006, este regime é aplicável a empresas de diversos setores, desde comércio até prestação de serviços.

Ao unificar a arrecadação, cobrança e fiscalização de tributos, o Simples Nacional fornece um serviço mais prático e eficiente para que empresários possam focar no crescimento de seus negócios, em vez de se preocuparem com complexidades fiscais.

Quem pode optar pelo Simples Nacional?

Podem optar pelo Simples Nacional as Microempresas (ME), Empresas de Pequeno Porte (EPP), pessoa física na categoria de Microempreendedor Individual (MEI) e pessoa jurídica que estejam em conformidade com os requisitos legais.

Uma empresa de pequeno porte é definida legalmente como aquela que possui receita bruta anual superior a R$ 360.000,00 e igual ou inferior a R$ 4.800.000,00, diferenciando-se assim das microempresas. Além disso, o regime também está disponível para MEI.

Para ingressar no Simples Nacional, é necessário formalizar a opção pelo regime, cumprindo prazos específicos e utilizando o sistema eletrônico disponibilizado pela Receita Federal.

Limite de Faturamento Anual

O limite de faturamento anual para adesão ao Simples Nacional é de R$ 4,8 milhões. Empresas de pequeno porte são aquelas que faturam entre R$ 360 mil e R$ 4,8 milhões anualmente. Para fins de recolhimento do ICMS e do ISS, há um limite de R$ 3,6 milhões.

Microempresas podem aderir ao Simples Nacional se faturarem até R$ 360 mil anualmente, enquanto Empresas de Pequeno Porte podem faturar até o limite máximo de R$ 4,8 milhões por ano.

Tabelas de Alíquotas do Simples Nacional

As tabelas de alíquotas do Simples Nacional são divididas em Anexos I, II e III, conforme o setor de atuação da empresa. Cada anexo contempla diferentes faixas de receita bruta anual, aplicando alíquotas progressivas que variam conforme o faturamento mensal e anual.

Anexo I

O Anexo I é destinado a empresas comerciais, cujas alíquotas variam conforme a faixa de receita bruta anual. Empresas que faturam até R$ 180.000,00, por exemplo, têm uma alíquota inicial mais baixa, que aumenta progressivamente conforme o faturamento cresce.

| Receita Bruta Total em 12 meses | Alíquota | Quanto descontar do valor recolhido |

| Até R$ 180.000,00 | 4% | 0 |

| De R$ 180.000,01 a R$ 360.000,00 | 7,3% | R$ 5.940,00 |

| De R$ 360.000,01 a R$ 720.000,00 | 9,5% | R$ 13.860,00 |

| De R$ 720.000,01 a R$ 1.800.000,00 | 10,7% | R$ 22.500,00 |

| De R$ 1.800.000,01 a R$ 3.600.000,00 | 14,3% | R$ 87.300,00 |

| De R$ 3.600.000,01 a R$ 4.800.000,00 | 19% | R$ 378.000,00 |

Tabela Anexo I - Simples Nacional - Comércio

Anexo II

Indústrias que optam pelo Simples Nacional são enquadradas no Anexo II, onde as alíquotas também variam conforme as faixas de receita bruta. Por exemplo, para receitas até R$ 180.000,00, a alíquota é de 4,5%.

| Receita Bruta Total em 12 meses | Alíquota | Quanto descontar do valor recolhido |

| Até R$ 180.000,00 | 4,5% | 0 |

| De R$ 180.000,01 a R$ 360.000,00 | 7,8% | R$ 5.940,00 |

| De R$ 360.000,01 a R$ 720.000,00 | 10% | R$ 13.860,00 |

| De R$ 720.000,01 a R$ 1.800.000,00 | 11,2% | R$ 22.500,00 |

| De R$ 1.800.000,01 a R$ R$ 3.600.000,00 | 14,7% | R$ 85.500,00 |

| De R$ 3.600.000,01 a R$ 4.800.000,00 | 30% | R$ 720.000,00 |

Tabela Anexo II - Simples Nacional - Indústria

Anexo III

O Anexo III abrange empresas prestadoras de serviços, com alíquotas que variam conforme a receita bruta anual. A primeira faixa, para receitas até R$ 180.000,00, aplica uma alíquota de 6%. Empresas que faturam entre R$ 180.000,01 e R$ 360.000,00 estão sujeitas a uma alíquota de 11,2%.

| Receita Bruta Total em 12 meses | Alíquota | Quanto descontar do valor recolhido |

| Até R$ 180.000,00 | 6% | 0 |

| De R$ 180.000,01 a R$ 360.000,00 | 11,2% | R$ 9.360,00 |

| De R$ 360.000,01 a R$ 720.000,00 | 13,5% | R$ 17.640,00 |

| De R$ 720.000,01 a R$ 1.800.000,00 | 16% | R$ 35.640,00 |

| De R$ 1.800.000,01 a R$ 3.600.000,00 | 21% | R$ 125.640,00 |

| De R$ 3.600.000,01 a R$ 4.800.000,00 | 33% | R$ 648.000,00 |

Tabela Anexo II - Simples Nacional - Serviços

Anexo IV

O Anexo IV da Tabela do Simples Nacional especifica as alíquotas e a forma de tributação para empresas de prestação de serviços que não são tributadas pelo Anexo III, como advocacia, auditoria, engenharia, medicina, entre outras. As alíquotas variam de 4,5% a 33%, dependendo da faixa de receita bruta acumulada nos últimos 12 meses.

| Receita Bruta Total em 12 meses | Alíquota | Quanto descontar do valor recolhido |

| Até R$ 180.000,00 | 4,5% | 0 |

| De R$ 180.000,01 a R$ 360.000,00 | 9% | R$ 8.100,00 |

| De R$ 360.000,01 a R$ 720.000,00 | 10,2% | R$ 12.420,00 |

| De R$ 720.000,01 a R$ 1.800.000,00 | 14% | R$ 39.780,00 |

| De R$ 1.800.000,01 a R$ 3.600.000,00 | 22% | R$ 183.780,00 |

| De R$ 3.600.000,01 a R$ 4.800.000,00 | 33% | R$ 828.000,00 |

Tabela Anexo IV - Simples Nacional - Serviços Especiais

Anexo V

O Anexo V da Tabela do Simples Nacional aplica-se a empresas de prestação de serviços que não se enquadram nos Anexos III e IV, como empresas de administração e locação de imóveis, academias, laboratórios de análises clínicas, entre outros.

| Receita Bruta Total em 12 meses | Alíquota | Quanto descontar do valor recolhido |

| Até R$ 180.000,00 | 15,5% | 0 |

| De 180.000,01 a 360.000,00 | 18% | R$ 4.500,00 |

| De 360.000,01 a 720.000,00 | 19,5% | R$ 9.900,00 |

| De 720.000,01 a 1.800.000,00 | 20,5% | R$ 17.100,00 |

| De 1.800.000,01 a 3.600.000,00 | 23% | R$ 62.100,00 |

| De 3.600.000,01 a 4.800.000,00 | 30,50% | R$ 540.000,00 |

Tabela Anexo V - Simples Nacional - Serviços Especiais

As alíquotas variam de 15,5% a 30,5%, conforme a receita bruta acumulada nos últimos 12 meses. Este anexo também envolve a contribuição para o INSS patronal e os impostos são calculados de forma progressiva, considerando a receita bruta anual da empresa.

Vantagens do Simples Nacional

Uma das principais vantagens do Simples Nacional é a unificação da arrecadação dos impostos em uma única guia (DAS), simplificando a gestão fiscal do negócio e esclarecendo dúvidas. Essa simplificação permite uma contabilidade mais fácil, dispensando, em muitos casos, a entrega da DCTF (Declaração de Débitos e Créditos Tributários Federais).

Empresas optantes pelo Simples Nacional também têm preferência em licitações públicas, aumentando sua competitividade e possibilitando maior acesso a serviços públicos. Além disso, essa opção pode resultar em uma menor carga tributária em comparação com outros regimes, com reduções que podem chegar até 40%.

Desvantagens do Simples Nacional

Apesar das vantagens, o Simples Nacional também apresenta algumas desvantagens. A tributação é feita com base no faturamento, não no lucro, o que pode resultar em uma carga tributária elevada mesmo em períodos de prejuízo.

Além disso, empresas no Simples Nacional não se beneficiam dos créditos cumulativos de IPI, ICMS, PIS e COFINS, o que pode ser uma desvantagem para empresas com uma cadeia de produção mais complexa.

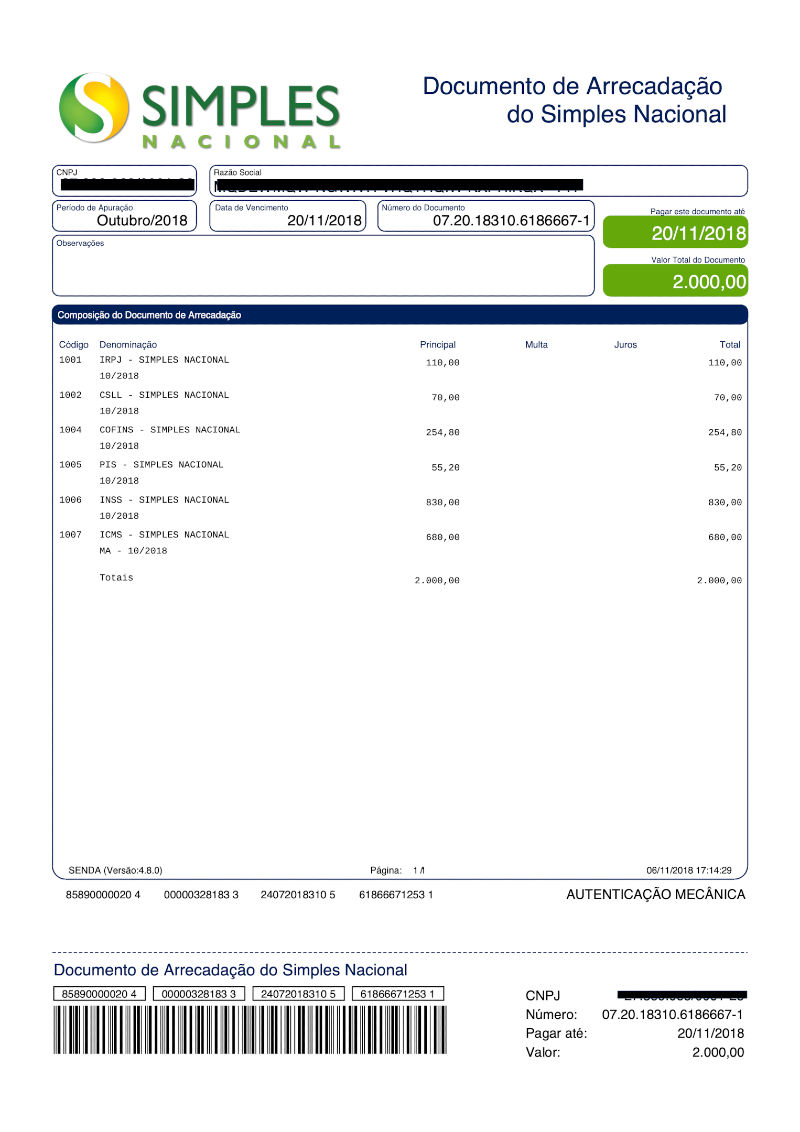

DAS (Documento de Arrecadação do Simples Nacional)

O DAS é a guia única de pagamento de impostos do Simples Nacional, facilitando o recolhimento de tributos para as empresas optantes. É importante lembrar que o sistema abrange diversos tributos, como:

- IRPJ

- CSLL

- PIS/Pasep

- Cofins

- IPI

- ICMS

- ISS

- CPP

Esse documento unifica todos os impostos municipais, estaduais e federais, incluindo o imposto de renda, sendo uma ferramenta essencial para a gestão fiscal de microempreendedores individuais (MEI), microempresas (ME), e empresas de pequeno porte (EPP).

Como Calcular os Impostos no Simples Nacional

O cálculo dos impostos no Simples Nacional é baseado na base de cálculo, que considera a receita bruta anual da empresa e na alíquota do anexo correspondente ao setor de atuação. Para empresas no primeiro ano de funcionamento, a receita bruta anual é proporcionalizada multiplicando o faturamento do mês por 12.

A fórmula de cálculo da alíquota efetiva é:

- [(RBT12 x ALIQ) – PD] / RBT12 onde:

- RBT12 é a receita bruta acumulada nos últimos 12 meses

- ALIQ é a alíquota nominal

- PD é a parcela a deduzir.

Inscrição no Simples Nacional

A inscrição no Simples Nacional é feita pela internet, através do Portal do Simples Nacional. Empresas já em atividade devem fazer a solicitação de opção até o último dia útil de janeiro, enquanto empresas em início de atividade têm até 30 dias após o último deferimento de inscrição municipal ou estadual.

Para empresas novas, a solicitação não pode ultrapassar 60 dias da abertura do CNPJ. Empresas que já são optantes pelo Simples Nacional não precisam fazer nova solicitação todos os anos.

Impossibilidade de Inscrição no Simples Nacional

Além do faturamento da empresa, a atividade desempenhada pode ser um fator determinante para a elegibilidade ao Simples Nacional. No Brasil, as atividades são classificadas de acordo com o CNAE.

Isso significa que a natureza da atividade econômica da empresa deve estar enquadrada em uma das categorias permitidas pelo regime. Atividades como bancos, financeiras, cooperativas de crédito, entre outras, não são elegíveis para o Simples Nacional.

Consulte a lista de atividades (CANE) que são elegíveis para o Simples Nacional antes de constituir sua empresa. Portanto, um bom plano de negócios e a orientação de um contador são fundamentais neste processo.

Portanto, é crucial verificar se a atividade da empresa está de acordo com as normas estabelecidas pela Receita Federal para garantir a adesão ao regime. Além disso, é importante ressaltar que, mesmo que a atividade seja permitida, a empresa deve estar em conformidade com todas as obrigações fiscais e não possuir pendências com órgãos públicos.

Situações que Excluem Empresas do Simples Nacional

Algumas situações podem excluir empresas do Simples Nacional, como ultrapassar o limite de faturamento permitido ou incluir atividades não permitidas. Além disso, pendências fiscais com a União, Estados, Distrito Federal ou Municípios também podem impedir a adesão ao regime.

Empresas com débitos tributários pendentes, especialmente relacionados a IPVA e ICMS, correm o risco de exclusão do Simples Nacional.

Diferenças entre Simples Nacional, Lucro Presumido e Lucro Real

O Lucro Presumido, também conhecido como presunção de lucro, possui um limite de faturamento anual de até R$ 78 milhões, enquanto o Lucro Real não tem limite de faturamento. No Lucro Presumido, os impostos IRPJ e CSLL são calculados com base em percentuais fixos do faturamento, enquanto no Lucro Real são calculados com base no lucro líquido ajustado.

Empresas no regime de Lucro Real não são obrigadas a pagar IRPJ e CSLL em períodos de prejuízo. As alíquotas também variam conforme o regime e o setor de atuação da empresa.

Importância de Consultar um Contador

Consultar um contador é essencial para elaborar um planejamento tributário adequado e legal. Contadores fornecem orientações cruciais para a tomada de decisões diárias e ajudam a definir a base jurídica e contábil do negócio.

Além disso, a contabilidade fornece informações fundamentais para o controle do trabalho empresarial, garantindo segurança e eficiência na gestão fiscal.

Resumo

Em resumo, o Simples Nacional apresenta diversas vantagens para micro e pequenas empresas, como a unificação de impostos e a simplificação da contabilidade. No entanto, é importante estar ciente das possíveis desvantagens, como a tributação com base no faturamento.

Optar pelo Simples Nacional pode ser a escolha ideal para muitos empreendedores brasileiros, mas sempre é recomendável consultar um contador para tomar a decisão mais adequada às necessidades do seu negócio.

Perguntas Frequentes

Quem pode optar pelo Simples Nacional?

Microempresas (ME), Empresas de Pequeno Porte (EPP) e Microempreendedores Individuais (MEI) que atendam aos requisitos legais podem optar pelo Simples Nacional, desde que as todas atividades CNAE sejam permitidas.

Qual é o limite de faturamento anual para adesão ao Simples Nacional?

O limite de faturamento anual para adesão ao Simples Nacional é de R$ 4,8 milhões, com um limite de R$ 3,6 milhões para recolhimento do ICMS e ISS. É importante considerar esses valores ao avaliar a possibilidade de adesão a esse regime tributário.

Quais tributos são unificados no DAS?

O DAS unifica tributos como IRPJ, CSLL, PIS/Pasep, Cofins, IPI, ICMS, ISS e a CPP.

Quais são as principais vantagens do Simples Nacional?

As principais vantagens do Simples Nacional incluem a unificação da arrecadação de impostos, simplificação da contabilidade e preferência em licitações públicas. Essas vantagens podem trazer benefícios significativos para a sua empresa.

Quais são as desvantagens do Simples Nacional?

As desvantagens do Simples Nacional incluem tributação com base no faturamento, impossibilidade de aproveitar certos créditos e alíquotas desvantajosas para algumas atividades. É importante considerar esses fatores ao optar por esse regime.

Comments ()